インボイス制度を

分かりやすく解説!

2023年10月の開始に向けて必要な対応は?

2023年10月1日から開始されるインボイス制度への対応は進んでいるでしょうか。インボイス制度の開始により、請求書発行および請求書受領に関する業務フローの見直しや、それに伴うシステム対応が必要となります。また、「適格請求書発行事業者」の登録については先行して行う必要があるなど、準備は待ったなしの状況です。

一方で、インボイス制度の開始に向けて、具体的にはどのような取り組みが必要であるか、把握しきれていない方も多いのではないでしょうか。そこでこの記事では、インボイス制度の概要や企業が行うべき対応について解説します。

目次

1.インボイス制度とは

インボイス制度の概要

2023年10月1日より始まる、消費税の仕入税額控除の方式のことで、正式名称は「消費税の軽減税率制度・適格請求書等保存方式」といいます。

この方式は、「国が認めた事業者が適切に請求した消費税しか仕入税額控除として認めません」という基本的な考え方で、具体的には、「適格請求書(インボイス)」と呼ばれる請求書などにもとづいた消費税しか消費税(の控除額)として認めない、という法律になります。

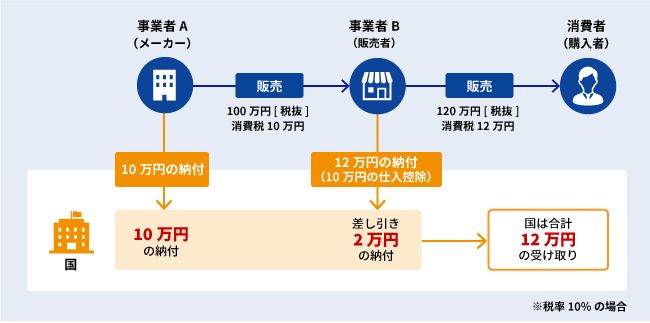

仕入税額控除とは

消費税の納付額として、課税売上げに係る消費税額から課税仕入れなどに係る消費税額を差し引く仕組みです。

適格請求書とは

法的要件を満たした(一定の事項が記載された)請求書や納品書・領収書などを指します。

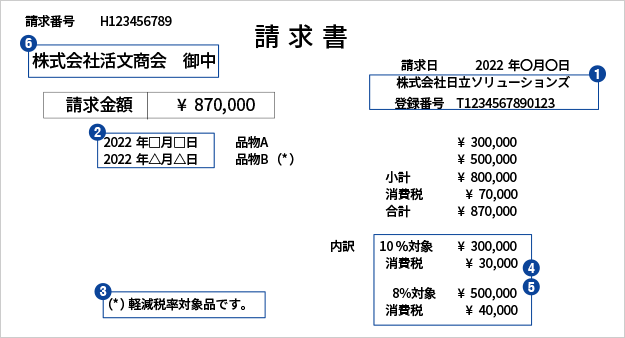

適格請求書の記載事項

- ①適格請求書発行事業者の氏名又は名称及び登録番号

- ②取引年月日

- ③取引内容(軽減税率の対象品目である旨)

- ④税率区分ごとの合計対価と適用税率

- ⑤税率ごとに区分した消費税額等

- ⑥書類の交付を受ける事業者の氏名または名称

- ※スーパーやコンビニエンスストアといった小売業やタクシー業など、一部の事業については、適格請求書の記載事項を簡易なものとした「適格簡易請求書」の交付に代えることができます。

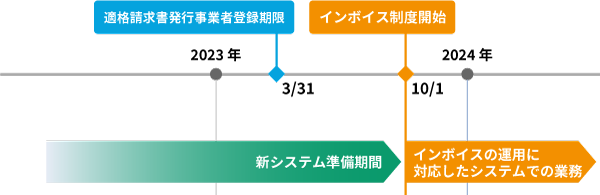

対応スケジュール

インボイス制度が開始される2023年10月1日以降に発行される適格請求書以外の請求書では、仕入税額控除を受けることができません。

また、適格請求書の発行条件となる「適格請求書発行事業者」の登録については、2023年3月31日までに実施する必要があります。

システム対応や業務フローの見直しなどに時間がかかるため、早めの動き出しが重要です。

2.企業は何をしないといけないのか

インボイス制度の開始に伴い、企業は「請求書の発行側としての対応」と「請求書の受領側としての対応」の2つを行う必要があります。

企業において請求書の発行だけを行う、もしくは受領だけを行うケースは少ないため、基本的にはどちらの対応も必要となるでしょう。

請求書の発行側としては、取引先に適格請求書を発行できるように、以下の対応を行わなければなりません。

| 発行側で必要な対応 | 対応内容 |

|---|---|

| ①適格請求書発行事業者としての登録 | 所轄の税務署に登録申請を行い「適格請求書発行事業者」として登録を受ける必要がある。 |

| ②適格請求書に準拠した請求書の発行 | 法令上求められる要件を踏まえ、一定の事項が記載された請求書を発行する。 |

| ③発行した適格請求書の控えの保存 | 発行した適格請求書の控えを保存する。 |

一方で、請求書の受領側としては、受領した適格請求書を法令にもとづき適切に取り扱わなければなりません。

| 受領側で必要な対応 | 対応内容 |

|---|---|

| ①適格請求書のチェック | 受領した請求書が適格請求書の要件を満たしているかを確認する。 |

| ②帳簿への適切な記録 | 法令の定めに準じて適切な経理処理を行う。 |

| ③請求書の適切な保管 | 受領した適格請求書を保管する。特に電子データで受領した適格請求書では、細かい要件があるため注意が必要。 |

| ④適格請求書以外の方法の確認 | 仕入明細書や例外ケースなど、適格請求書以外で仕入税額控除が認められる要件を確認する。なお、返品や値引きによる返金時に必要となる適格返還請求書の取り扱いや請求内容の修正方法は、発行側・受領側間で事前調整が必要。 |

3.請求書の発行に関して必要な対応

上記で整理した請求書発行側の各項目について、具体的な対応方法を解説します。

①適格請求書発行事業者としての登録

上述のとおり、適格請求書を発行する場合は「適格請求書発行事業者」として登録を受けなければなりません。所管の税務署に必要書類を提出し、登録申請手続きを行います。

なお、これまで免税事業者であった企業が、適格請求書発行事業者となって適格請求書を発行する場合も、同申請に合わせて課税事業者とならなければなりません。

②適格請求書に準拠した請求書の発行

上述したフォーマットに合わせて、適格請求書を発行できるように準備します。多くの企業ではシステム改修が必要となり、早めの対応が求められます。

適格請求書の発行には、税率ごとに区分した消費税額の計算における端数処理など、細かい要件が定められているため、注意しましょう。

適格請求書のフォーマットに誤りがあった場合は、受領側から発行側に再発行を要求できるようになっています。再発行の依頼を受けたら、発行側は正しいフォーマットに修正した適格請求書を発行する義務があります。

③発行した適格請求書の控えの保存

法人税法では、交付した適格請求書の写しを保存する義務があります。紙で発行した適格請求書はそのコピーまたは電子化したデータを、電子取引の場合はすべて電子データのまま保存しなければなりません。

特に電子データで交付した場合、または電子データで保存する場合は、電子帳簿保存法への対応に注意が必要です。電子帳簿保存法では「電子計算機を使用して作成した」請求書は、同法が定める要件にしたがって電子データとして保管する義務が定められています。

4.請求書の受領に関して必要な対応

次に、請求書の受領に関して必要な対応を紹介します。

①適格請求書のチェック

適格請求書の受領側は、受領した適格請求書が法令で定められた要件に沿っているかをチェックしなければなりません。もし要件を満たしていない適格請求書を受領してしまった場合、税務調査において指摘され、修正申告を求められる可能性もあります。

業務フローとして適格請求書受領時にチェックする体制を整え、必要に応じて発行元に修正を依頼してください。

一方で、適格請求書の確認作業は多くの手間がかかります。AI-OCRのような紙や画像データを読み取ってデータ化できる仕組みづくりや、インボイス制度に対応したシステムで適格請求書の妥当性をチェックするなど、システムの力を借りた効率化も検討すべきでしょう。

②帳簿への適切な記録

インボイス制度の開始に伴い、経理処理においても変更が生じます。

具体的には、売上税額・仕入税額それぞれについて「積上げ計算」方式として適格請求書に記載のある消費税額などを積み上げて計算する方法か、「割戻し計算」方式として適用税率ごとの取引総額を割り戻して計算する方法のいずれかを実施することになります。

自社の経理システムなども考慮しつつ、適切に税額を計算できるように対応が必要です。

- ※参考:国税庁「適格請求書等保存方式の概要」P16より

③請求書の適切な保管

受領した適格請求書は、7年間の保管が義務付けられています。

電子データとして受領した適格請求書については、電子帳簿保存法へ対応するために法令が定める要件を満たしたシステムやクラウドサービスで保管しなければなりません。詳細は後述しますが、見落としがちなポイントですので注意しましょう。

④適格請求書以外の方法の確認

法令上、適格請求書以外にも仕入税額控除が認められるケースがあります。

まずは、買い手側が作成する仕入明細書です。売り手側の名称や登録番号、税率ごとに区分して合計した消費税額など、要件に準拠する仕入明細書であれば、仕入税額控除の証憑として認められます。

- ※仕入明細書は、「課税仕入れの相手方において課税資産の譲渡等に該当するもので、相手方の確認を受けたものに限る。(参考:国税庁「適格請求書等保存方式(インボイス制度)の手引き」P31より)

また、適格請求書の交付が免除されるケースにおいては、適格請求書の保管は不要となります。具体的には以下の取引に該当するものです。

- 公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限る)

- 出荷者等が卸売市場において行う生鮮食料品等の譲渡(出荷者から委託を受けた受託者が卸売の業務として行うものに限る)

- 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)

- 自動販売機・自動サービス機により行われる課税資産の譲渡等(3万円未満のものに限る)

- 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限る)

- ※出典:国税庁「適格請求書等保存方式の概要」P13より

5.今後は、電子インボイスが主流となる?

インボイス制度とは、適格請求書による請求書の取り交わしに関するルールです。請求書の形態自体は紙書面でも電子ファイルやデータでもよく、請求書の電子化を義務付ける制度ではありませんが、業務プロセスのデジタル化が進んでいく中、請求書の授受もデジタル化され、電子インボイス(適格請求書を電磁的記録形式にしたもの)のやり取りが増えていくでしょう。

現在、日本国内で電子インボイスを普及させるために、JP PINT (Peppolネットワークでやり取りされる電子インボイスの日本の標準仕様)の策定が進められ、2022年秋よりデジタル庁サイト上に順次公開されています。

なお、電子インボイスのやり取りを行った場合、電子取引情報の授受となるため、その保存は電子帳簿保存法への対応が必要となります。

- ※参考:デジタル庁 JP-PINT

6.インボイス制度対応で考慮すべき電子帳簿保存法の要件

インボイス制度対応とあわせて電子帳簿保存法への対応が必要に

インボイス制度において、電子データで受領した電子インボイス、ならびに電子データで発行した電子インボイスの控えについては、電子帳簿保存法の要件にしたがって保管しなければなりません。電子帳簿保存法とは、国税関係の帳簿・書類について、電子データでの保存を認める法律のことです。2022年1月に施行された改正電子帳簿保存法では各種要件が緩和され、国税関係の帳簿・書類のペーパーレス化を大幅に実施しやすくなりました。

電子帳簿保存法を考慮すると、インボイス制度における「請求書発行側が電子的な方法で発行したインボイスの控え」と「請求書受領側が電子的な方法で受け取ったインボイス」について対応が必要です。具体的には、電子帳簿保存法で定められている以下の要件を満たす必要があります。

①「真実性の確保」要件

データが改ざんされていないことを証明するために「発行者もしくは受領者によるタイムスタンプの付与」、または「訂正・削除を行った記録を確認できる、もしくは訂正・削除を行えないシステムへの適格請求書登録」などを行う必要があります。

②「可視性の確保」要件

管理している適格請求書を誰が見ても容易に確認できるように、可視性の確保を行わなければなりません。具体的には、電子データを保管するシステムの概要書、および操作説明書の備え付けや、電子データを「取引日」「取引先」などの主要項目で検索できるようにする必要があります。

システムでの対応が必要

これらの要件を踏まえると、インボイス制度においては、電子帳簿保存法にも対応したシステムが必要です。「真実性の確保」のため訂正・削除履歴が残り、「可視性の確保」で定められている検索要件を満たす機能を持つシステムの導入を検討すべきでしょう。

- ※参考記事:電子帳簿保存法対応支援ソリューション

まとめ

インボイス制度は、消費税を扱う多くの事業者が関わる制度です。準備期間も短くなってきているので、ゆとりをもって準備を進めましょう。

-

2023年10月から新消費税法(インボイス制度)が始まります。

-

紙のインボイスと電子のインボイスの両タイプが利用されますが、今後、電子のインボイスが主流になると考えられます。

-

電子インボイスの授受は電子取引情報の授受となるので、その保存には電子帳簿保存法の対応が必要です。

- ※本記事は、2023年1月時点の情報をもとに作成しています。

- ※本記事は、一般的な情報提供を目的としたものです。記事内の法律に関する情報については、短期間に法改正が行われる場合もあるため、当社は情報が最新のものであること、また、正確であることを保証することはできません。当社は本情報を使用したことにより生じる責任、損害を補償する義務を負いません。

活文 製品・ソリューション一覧

価値創出

伝達共有

-

コラボレーション

-

大容量高速ファイル転送

-

ファイル保護

-

電子署名・電子契約

-

メールセキュリティ

活文 コンテンツ一覧

※記載の会社名、製品名は、それぞれの会社の商号、商標もしくは登録商標です。